深耕还是转型,站在十字路口的中游垃圾焚烧企业应如何脱颖而出(上)

- 2021/5/13 11:33:57835

导读

经过多年发展,尤其是2017-2019年的投建高峰,我国生活垃圾焚烧处理能力已经达到了较高水平:其处理能力由2006年4.0万吨/日上升至2020年10月底的52.1万吨/日,增长超过10倍。

随着“十三五”规划的59万吨/日的目标接近完成,大规模的垃圾焚烧项目建设时代暂告一段落。特别是,2020年1月出台的《关于促进非水可再生能源发电健康发展的若干意见》 、《可再生能源电价附加资金管理办法》,以及同年3月出台的《关于有序推进新增垃圾焚烧发电项目建设有关事项的通知》等政策,似乎进一步给市场降温。

与之对应的是,垃圾焚烧处理市场2020年全年开标项目78个,处理规模不足8万吨/日,投资金额约400亿元,这三个数字相比2019年的150多个、近15万吨/日、600亿元,均出现大幅下降。

纵观全球,日本、美国等发达国家的成熟市场表明,要想在垃圾焚烧处理市场“笑到最后”,应确保进入行业前10、力争前5。

一面是趋冷的垃圾焚烧处理市场,一面是激烈竞争中不进则退的优胜劣汰,对于一些企业而言,尤其是那些正处于行业中游的企业(在手产能排名第11-20位),似乎站在了十字路口,面临着“深耕”或“转型”的艰难选择。

展望“十四五”,辰于认为,无论是深耕或转型都有机会,中游企业与其踌躇犹豫、怨天尤人,不如及早决策、运筹帷幄、决胜未来。

之所以我们认为在垃圾焚烧处理市场仍有深耕机会,主要基于以下四个考虑:

一是未来十年仍将新增产能30万吨/日以上,释放项目500个以上

二是运营市场到2025年达818亿,提供了运营服务“轻资产化”的广阔商机

三是竞争格局尚未定型,尤其对于行业第2-10排位的争夺

四是疫情之后的中国影响力持续增强,“一带一路”市场大有可为

而一旦决定继续深耕,中游企业应早做决策,并持续在以下五个方面发力:

拓展融资渠道,解决资金缺口

深挖运营潜力,提升盈利水平

创新商业模式,把握双碳机遇

紧跟转移趋势,下沉拓展渠道

重视兼并收购,打造专业能力

正文:

垃圾焚烧企业的2020年

经过多年发展,尤其是2017-2019年的投建高峰,我国生活垃圾焚烧处理能力已经达到了较高水平:其处理能力由2006年4.0万吨/日上升至2020年10月底的52.1万吨/日,增长超过10倍。

随着“十三五”规划的59万吨/日的目标接近完成,大规模的垃圾焚烧项目建设时代暂告一段落。特别是,2020年1月出台的《关于促进非水可再生能源发电健康发展的若干意见》 、《可再生能源电价附加资金管理办法》以及3月出台的《关于有序推进新增垃圾焚烧发电项目建设有关事项的通知》等政策,似乎进一步给市场降温:2020年之前政策覆盖的范围,往前可到项目投资建设的贷款安排,往后可到运营阶段的电力并网和定价,对垃圾焚烧发电可谓全方位鼓励支持;而2020年之后,补贴不再覆盖整个运营周期,纳入补贴的项目比例也将逐渐减少。

与之对应的是,垃圾焚烧处理市场2020年几近“腰斩”:全年开标项目78个,处理规模不足8万吨/日,投资金额约400亿元,这三个数字相比2019年的150多个、近15万吨/日、600亿元,均出现大幅下降(见图1)。

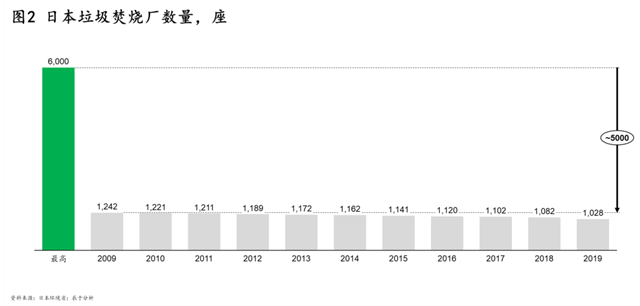

发达国家的成熟市场表明,要想在垃圾焚烧处理市场“笑到最后”,应确保进入行业前10、力争前5:以日本为例,市场进入成熟期后,垃圾焚烧厂数量从最高峰的6000多座减少为1000多座,其中三菱重工、日立造船、田熊株式会社、川崎重工等企业占有绝对份额(见图2);而在美国市场,仅卡万塔一家就占据了将近70%的份额:2018年美国运行的垃圾焚烧发电厂有75座,日处理能力9.42万吨,焚烧生活垃圾量2928万吨,其中卡万塔处理约2200万吨,市场占有率67%,处于寡头垄断地位。

一面是骤冷的垃圾焚烧处理市场,一面是激烈竞争中不进则退的优胜劣汰,对于一些企业而言,尤其是那些正处于行业中游的企业(目前垃圾焚烧处理产能排名处于第11-20位),似乎站在了十字路口,面临着“深耕”或“转型”的艰难选择。

选择深耕,意味着锁定垃圾焚烧处理行业前10乃至前5名,未来十年保持战略定力,继续专注于垃圾焚烧主业,积极参与这一市场的增量与存量竞争,直至行业进入运营时代站稳脚跟。

选择转型,意味着维持垃圾焚烧业务现状,同时以此为切入口,大举进入与其密切相关的其他细分行业,打造公司新的增长极,如垃圾分类、餐厨垃圾、环卫、新能源等都是备选项。

展望“十四五”,深耕或转型都有机会,企业需早做决策

展望“十四五”,我们认为,无论是深耕或转型都有机会[1],中游企业与其踌躇犹豫、怨天尤人,不如及早决策、运筹帷幄、决胜未来。对中游企业而言,之所以我们认为在垃圾焚烧处理市场仍有深耕机会,主要基于以下四个考虑:

一是未来十年仍将新增产能30万吨/日以上,释放项目500个以上

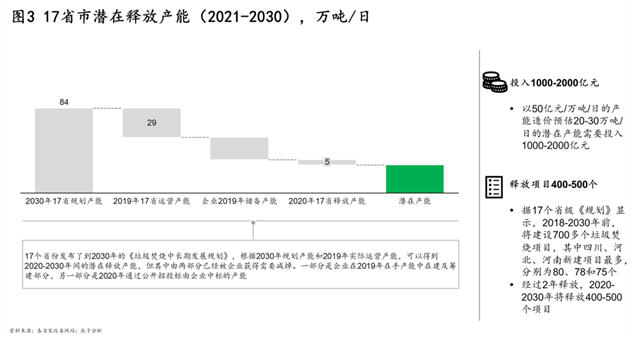

截至当前,已有17个省市发布了垃圾焚烧中长期发展规划,根据这些省市到2030年的相关产能规划,未来10年仍将有20~30万吨/日的新增产能,释放项目400~500个,投资规模1000~2000亿元(见图3)。而如果放眼全国,这三个数字只会更大。这一体量不容小觑,相当于当前行业排名第2-9位企业的在手产能之和,释放的项目数量则相当于过去3年的全部开标项目数量。

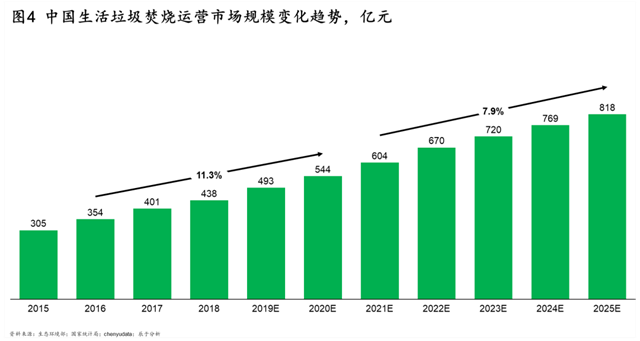

二是运营市场到2025年达818亿,提供了运营服务“轻资产化”的广阔商机

回顾“十三五”,伴随垃圾焚烧项目投建的突飞猛进,运营市场同样快速增长,期间年复合增长率11.3%,到2020年运营规模达到544亿元。展望“十四五”,在人均垃圾产生量以及垃圾焚烧比例持续上升的有利驱动下,我们预计垃圾焚烧运营规模仍将保持7.9%的年复合增速,到2025年达到818亿元(见图4)。随着行业监管日趋严格,部分企业包括政府投资项目在技术、运营方面能力不足问题凸显,这为行业内优质企业在运营管理对外服务提供了“轻资产化”的广阔商机。

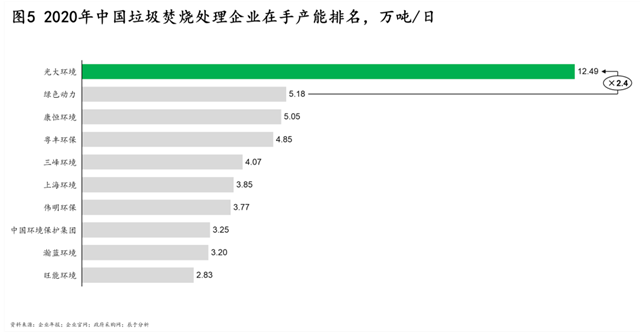

三是竞争格局尚未定型,尤其对于行业第2-10排位的争夺

当前,我国垃圾焚烧处理市场呈现“一枝独秀”的竞争格局:处于领先地位的光大环境,连续多年排名第一,截至2020年底,在手产能[2]12.49万吨/日,是排在第二位的绿色动力5.18万吨/日的2.4倍,优势十分明显,而排在第2-9位的企业,在手产能大多在3-5万吨/日左右,实力相当,差距不大(见图5)。

可以预见的是,除非自身出现大的战略失误,或新进入者强势搅局,光大环境未来五年仍将大概率引领这一市场,但从“一枝独秀”到“五(十)花齐放”,不确定性仍然很大,例如2019年康恒环境的在手产能3.54万吨/日,排名第6位,仅靠2020一年新增在手产能1.51万吨/日至5.05万吨/日,一跃成为行业第3。事实上,目前排名第11-20位的中游企业与第2-9位的差距同样不大,只要敢想敢为、奋起直追,就有可能弯道超车“笑到最后”。

四是疫情之后的中国影响力持续增强,“一带一路”市场大有可为

“一带一路”辐射了65个国家、50亿人口,生活垃圾焚烧处理的需求旺盛、供给却严重不足。

需求旺盛一方面体现在快速增加的垃圾产量:根据世界银行预测,未来30年这些国家或地区的经济和人口将大幅提升,垃圾产量也随之大幅提升;另一方面则体现在电力缺口较大,亟需可再生能源发电弥补缺口:以南亚为例,2016年固体垃圾产量3.34亿吨,若以平均吨垃圾发电量372 kWh/t计算,这些垃圾的潜在发电量为0.12万亿千瓦时,约占当地未来十年(2021-2030)电力缺口总量的1/10。

与此同时,供给却严重不足:目前“一带一路”国家的垃圾焚烧率很低,大多处于发展初期。根据世界银行2016年的统计情况,仅有20%的“一带一路”国家建设了垃圾焚烧厂,除中东欧个别国家垃圾焚烧率较高以外,其它大部分国家焚烧率远低于中国。

地区之间发展不平衡的问题同样突出。例如在东盟,新加坡垃圾焚烧率较高,印尼、越南等近期才启动垃圾焚烧发电规划;在南亚,尽管填埋场空间非常有限,目前的平均焚烧率仍低于1%;在俄罗斯,填埋场已严重饱和,国内技术邻避问题严重,依赖进口;在中东欧,尽管有欧盟专项资金支持,但与欧盟发达国家差距悬殊;而在西亚,垃圾焚烧发电条件相对成熟,多国已经开始尝试建设垃圾焚烧发电厂。

我们认为,新冠疫情下的中国国际影响力正持续增强,“一带一路”市场大有可为,理由如下:

第一,多国已出台垃圾焚烧发电支持政策。近几年随着城市可用地减少,“一带一路”国家建设垃圾发电厂的意愿越来越强,如印尼政府正全力推进全国12个城市的垃圾项目于2019-2021年投产、越南则在2018年建成了首座垃圾发电厂。

第二,生活垃圾热值近似。大部分“一带一路”国家与我国生活习惯相似,生活垃圾组成也呈现热值低、水分多、灰分高、成分杂的特点。接近的生活垃圾热值能更好的适应我国垃圾焚烧炉。

第三,我国垃圾焚烧发电工艺已较为成熟,典型千吨项目中,总投资仅为日本、德国的1/3,建设时间约为其1/2,经济优势明显。

事实上,我国垃圾焚烧企业“出海”已小有成就:截至2020年3月底,我国垃圾焚烧行业的海外投资已达360亿、投资项目25个、覆盖国家16个。

报告采集的数据截至2021年4月。

报告资料来源包括世界银行,国家统计局,生态环境部,中国环境统计年鉴,上市公司年报,辰数、万得、迈博汇金等。

报告研究对象包括CVA、光大环境、绿色动力、康恒环境等国内外垃圾焚烧发电企业。(原文略有修改)

原标题:深耕还是转型,站在十字路口的中游垃圾焚烧企业应如何脱颖而出(上)